Cómo rellenar el Modelo 130

Video tutorial: Como presentar tus impuestos con Contasimple – Modelo 130 IRPF trimestral.

Te recomendamos que visualices los videos en Alta definición.

¿Qué es el IRPF?

El IRPF (Impuesto sobre la Renta de las Personas Físicas) es un impuesto que pagan las personas físicas que son residentes en España o contribuyentes de sus rentas obtenidas durante un año natural.

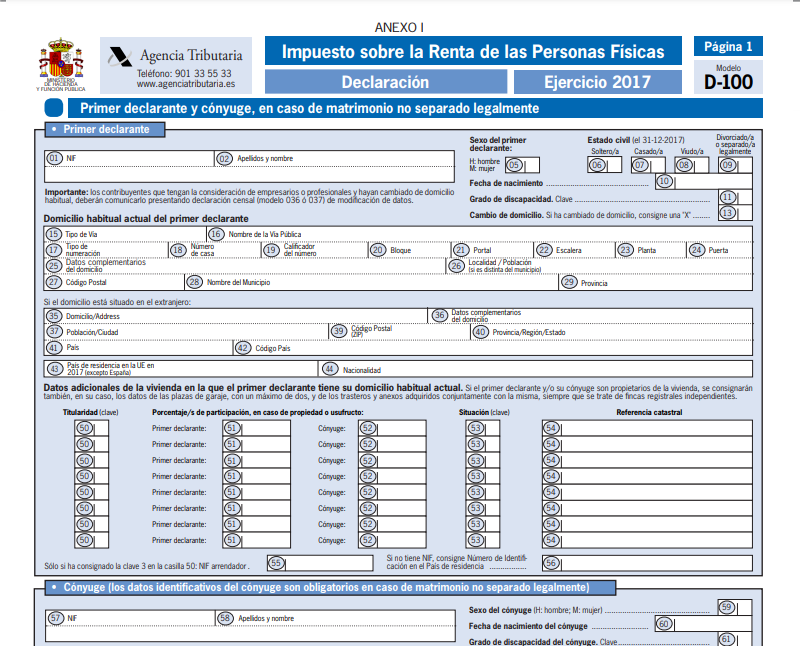

Normalmente, los autónomos declaran el IRPF de forma trimestral (modelo 130) y una vez finalizado el año fiscal se presenta una última declaración anual (modelo 100), donde se ajusta lo que se ha adelantado trimestralmente. Si a lo largo del año has pagado más de lo que te corresponde, te saldrá a devolver y si has pagado de menos, a pagar.

El IRPF es un impuesto progresivo y directo, es decir, cuanto mayor sean tus ingresos, mayor porcentaje de IRPF tocará pagar.

¿Quién está obligado a presentar el modelo 130 del IRPF?

Están obligados a presentar el modelo 130 todos los autónomos con actividad económica, ya sea profesional o empresarial, que tributen en estimación directa tanto en la modalidad normal como en la simplificada.

Ten en cuenta que si más del 70% de tu facturación lleva retención, no estás obligado a presentarlo.

Qué es el Modelo 130

El modelo 130 es el modelo de autoliquidación del pago fraccionado del IRPF.

Lo han de presentar todas las personas físicas que desarrollan actividades económicas, ya sea por estimación directa normal o simplificada. Han de declarar el beneficio acumulado de la actividad económica desde el primer día del año hasta el momento del cálculo del modelo trimestral a presentar.

- Estimación directa simplificada: es el régimen más común y se aplica a autónomos que no hayan superado los 600.000€ de facturación durante el año fiscal anterior.

- Estimación directa normal: se aplica a aquellos autónomos que sí hayan facturado más de 600.000€ durante el ao fiscal anterior.

El modelo 130 es una declaración trimestral de ingresos y gastos del cual se ha de pagar el 20% del rendimiento de la actividad. Si el resultado de la declaración es positivo, se deberá ingresar la cuantía indicada a la Agencia Tributaria y si es negativo, el resultado se compensa con las declaraciones posteriores.

El modelo 130 es un modelo acumulativo, es decir, que cada vez que lo presentas tienes que sumar los ingresos, gastos y retenciones desde el inicio del año hasta el fin del trimestre al que corresponda tu declaración

El modelo 130 tiene un resumen anual, que es el modelo 100, que deben presentar la mayoría de empresarios que presentan el 130.

Plazos de presentación del modelo 130

- Primer trimestre: del 1 al 20 de abril.

- Segundo trimestre: del 1 al 20 de julio.

- Tercer trimestre: del 1 al 20 de octubre.

- Cuarto trimestre: del 1 al 30 de enero, en este periodo además debe presentarse el modelo 390, de resumen anual del IRPF.

Si el último día del plazo es sábado o festivo el periodo de presentación termina el siguiente día hábil.

También debe destacarse que en caso de que el resultado sea positivo y se quiera realizarse el pago mediante domiciliación bancaria el plazo para presentarlo finaliza 5 días antes de la fecha indicada.

Detalles del modelo

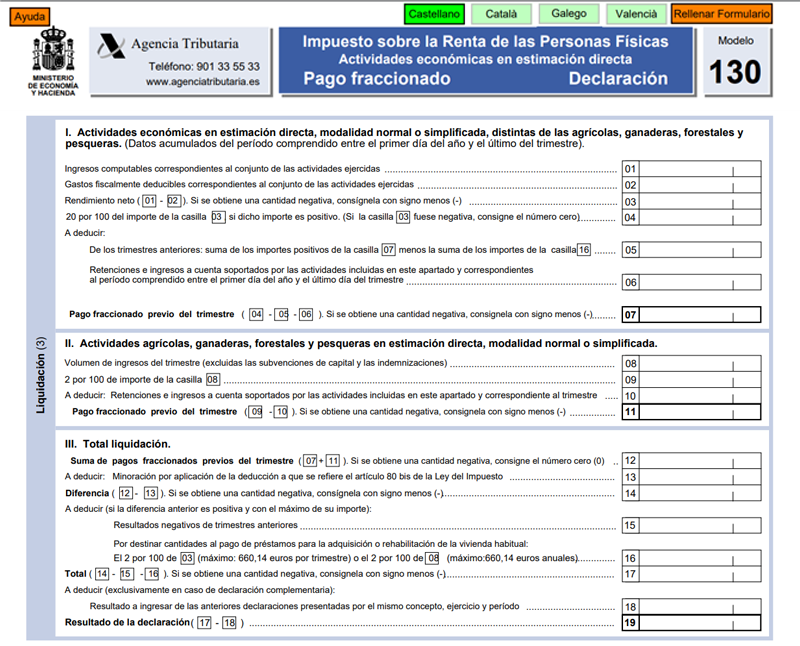

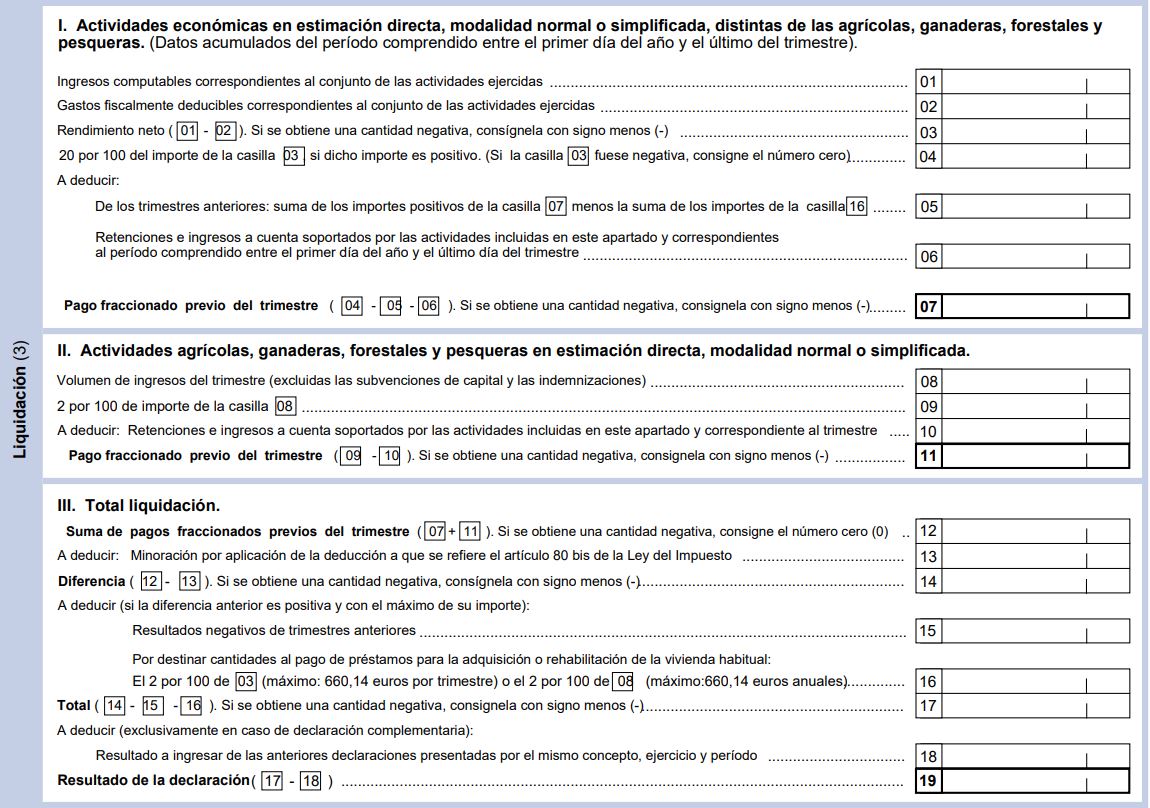

A continuación analizamos las diferentes casillas del modelo:

-

Ingresos

Casilla [01]: se refleja la totalidad de ingresos de las actividades económicas del autónomo entre el primer día del año y el último día del trimestre que se está autoliquidando.

-

Gastos

Casilla [02]: se refleja la totalidad de gastos fiscalmente deducibles entre el primer día del año y el último día del trimestre. También se incluye el importe de las amortizaciones y provisiones fiscalmente deducibles.

-

Rendimiento Neto

Casilla [03]: es el resultado de restar el importe de la casilla 02 al importe de la casilla 01. De resultar una cantidad negativa, consígnala con signo menos (–).

Casilla [04]: es el resultado de aplicar el porcentaje del 20% sobre el importe positivo de la casilla 03. En caso de que el importe de la casilla 03 sea negativo, consigna el número cero.

Casilla [05]: es la suma de los resultados a pagar de los Modelos 130 presentados con anterioridad dentro del mismo ejercicio. -

Retenciones en facturas

Casilla [06]: es la suma del importe de las retenciones que se han incluido en las facturas de venta a empresas u otros autónomos. Sólo para los autónomos dados de alta en el IAE que no se encuentran dentro de la Sección I (actividades empresariales). Correspondientes al período comprendido entre el primer día del año y el último día del trimestre a que se refiere el pago fraccionado.

Casilla [07]: es el resultado de restar el importe de la casilla 05 y 06 al importe de la casilla 04. Si se obtuviera una cantidad negativa, consígnala precedida del signo menos (–). -

Actividades especiales

Casillas [08] a [11]: estas casillas son sólo para las actividades siguientes: agrícola, ganadera, forestal o pesquera.

-

Deducciones

Casilla [12]: si has dejado las casillas 08 a 11 en blanco, copia el importe de la casilla 07.

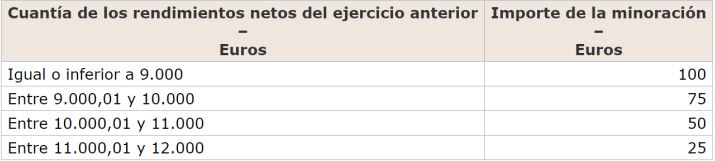

Casilla [13]: es la deducción para casos en que el rendimiento neto del ejercicio (año) anterior ha sido inferior a 12.000€ (artículo 110. 3.C del Reglamento del IRPF).

Casilla [14]: resultado de la resta: Casilla 12 – Casilla 13. Si la cantidad consignada es negativa, hacer constar con signo menos (–).

Casilla [15]: resultados negativos de los trimestres anteriores. Si la casilla 14 te da un resultado positivo, introduce en esta casilla el importe de los resultados negativos de las declaraciones anteriores del modelo 130 del mismo año (casilla 19) y que no hayan sido deducidos previamente. No podrás deducirte en la casilla 15 un importe superior al importe positivo de la casilla 14.

Casilla [16]: deducción por destinar cantidades al pago de préstamos para la adquisición o rehabilitación de la vivienda habitual. Si la casilla 14 te da un resultado positivo y estás realizando pagos por préstamos destinados a la adquisición o rehabilitación de tu vivienda habitual, puedes deducir el 2% de la casilla 03 (máximo: 660,14€ por trimestre).

-

Total de la liquidación

Casilla [17]: total. Casilla 14 menos la casilla 15 y 16. [14]-[15]-[16].

Casilla [18]: Supuesto de autoliquidación complementaria (para sanar un error de una autoliquidación anterior).

Casilla [19]: Casilla 17 – Casilla 18

-

Resultado

Ingreso: Si la cantidad consignada en la casilla 19 es positiva.

A deducir: Si la cantidad consignada en la casilla 19 es negativa (con signo menos).